Qu’est-ce que l’investissement responsable?

La méthode d’investissement responsable utilisée dans le cadre de RBC Investi-Clic cible les entreprises qui obtiennent les meilleures cotes au terme de l’évaluation des risques associés aux critères environnementaux, sociaux et de gouvernance (ESG). Le processus mise aussi sur certains éléments de l’investissement socialement responsable en excluant les entreprises liées au tabac, aux armements controversés et aux armes à feu civiles. Les entreprises qui font l’objet d’allégations graves sont aussi exclues.

Notre méthode de placement

Rappel des faits

Les portefeuilles d’investissement responsable offerts par RBC Investi-Clic sont élaborés avec des fonds négociés en bourse (FNB) à gestion passive de RBC iShares. Ces FNB investissent dans des titres individuels et des FNB RBC iShares selon la pondération appropriée requise par nos modèles de répartition de l’actif.

BlackRock Canada est le gestionnaire des FNB RBC iShares utilisés dans les portefeuilles d’investissement responsable offerts par RBC Investi-Clic et assure la gestion quotidienne des FNB.

Les FNB RBC iShares recourent aux indices MSCI1 pour les placements dans les actions au Canada, aux É.-U., en Europe, Australasie et Extrême-Orient (EAEO) ainsi que dans les marchés émergents, et à l’indice Bloomberg Barclays, en collaboration avec MSCI ESG Research, pour les placements en titres à revenu fixe au Canada et aux É.-U. Les portefeuilles qui comportent des placements dans des obligations gouvernementales mondiales utilisent, quant à eux, le iShares Global Government Bond Index ETF (symbole XGGB). Ce titre offre une diversification accrue qu’il n’est pas possible d’obtenir au moyen d’un titre similaire recourant aux critères ESG. Comme la plupart des titres qui le composent sont des titres à revenu fixe émis par des états du G7, recourir au processus des cotes ESG présenterait peu d’avantages.

Indice cadre et exclusion

Chacun des FNB utilisés dans nos portefeuilles d’investissement responsable suit un processus similaire. Le gestionnaire du fonds (Blackrock Canada) choisit d’abord un fournisseur d’indice pour chacun des marchés (MSCI ou Bloomberg Barclays en collaboration avec MSCI ESG Research). Il exclut ensuite les entreprises liées au commerce du tabac, d’armement controversé et d’armes à feu civiles, de même que celles qui sont visées par de très graves allégations. Les sociétés qui forment l’indice ESG applicable seront choisies parmi les sociétés restantes. En dernier lieu, le fournisseur d’indice évalue chacune des entreprises restantes au moyen d’un cadre rigoureux intégrant les critères ESG.

Voici plus de détails sur chacune des étapes.

I. Choix de l’indice cadre

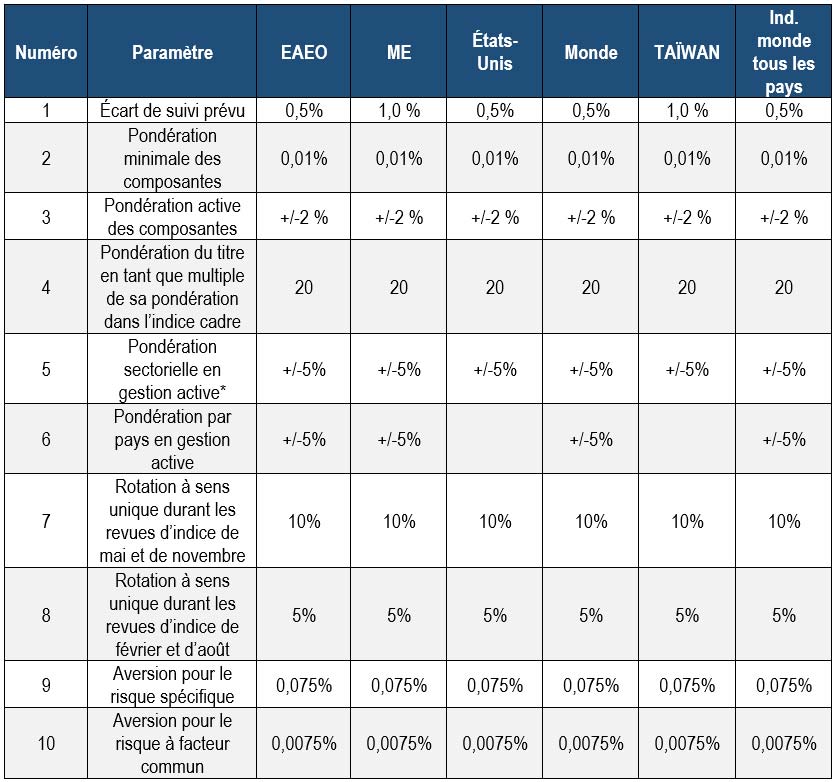

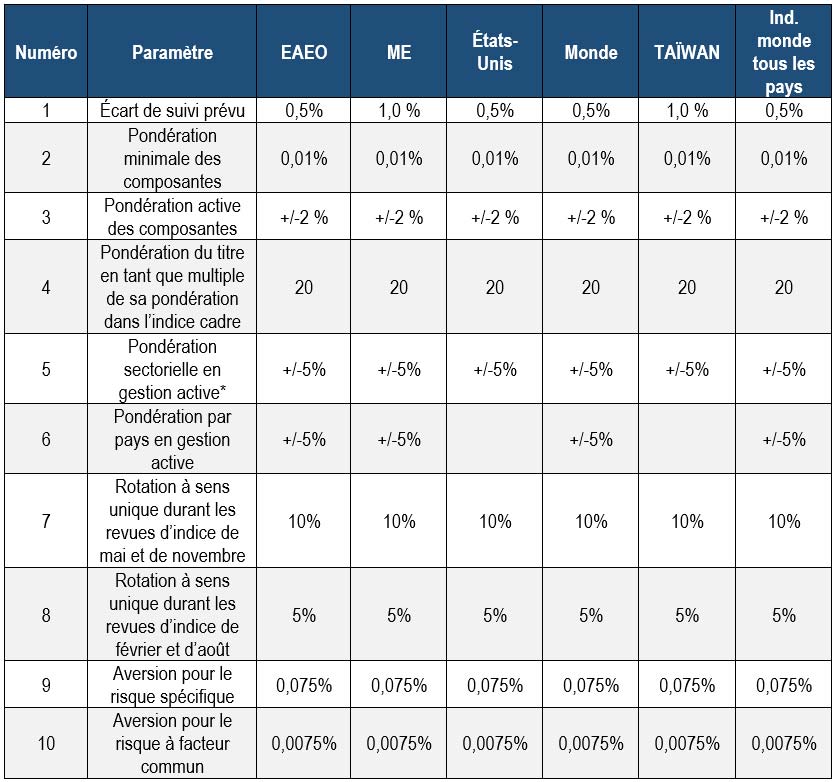

Il incombe au fournisseur d’indice de choisir un indice cadre pour investir de façon appropriée dans les marchés et catégories d’actif (p. ex., les actions de sociétés canadiennes, américaines, etc.) prévus dans nos modèles de répartition stratégique d’actif. La figure 1 dresse la liste des indices cadres pertinents pour chaque marché.

Figure 1 - Indices cadres

II. Critères d’exclusion et indices subséquents

Une fois l’indice cadre établi, un processus de sélection est suivi pour exclure certaines sociétés.

i. Cote de controverse ESG:

Les plaintes pour harcèlement, la falsification de tests de contrôle des émissions et autres incidents de ce type peuvent témoigner d’un problème structurel à plus grande échelle lié aux capacités de gestion du risque d’une entreprise, ce qui pourrait également poser des risques ESG importants. Pour cette raison, l’évaluation du risque de controverses est un élément crucial du processus de placement MSCI ESG. Dans le cadre de celui-ci, MSCI mesure la portée et la nature des controverses pour évaluer leur effet sur les facteurs ESG.

Dès que MSCI a terminé l’évaluation d’une controverse, il lui attribue une cote entre 0 et 10. Une cote de 0 correspond au pire scénario; lorsqu’une entreprise fait l’objet d’une ou de plusieurs allégations graves. Une cote de 10 serait attribuée à une entreprise qui ne fait l’objet d’aucune controverse.

Une société qui est prise au cœur d’une controverse et qui s’est vue attribuer la note de 0 sur 10 (correspondant à une controverse « très grave ») ne peut pas être incluse.

De plus, toute société qui n’a pas de cote de controverse en raison d’un manque d’information empêchant MSCI de procéder à l’évaluation est également inadmissible à l’inclusion.

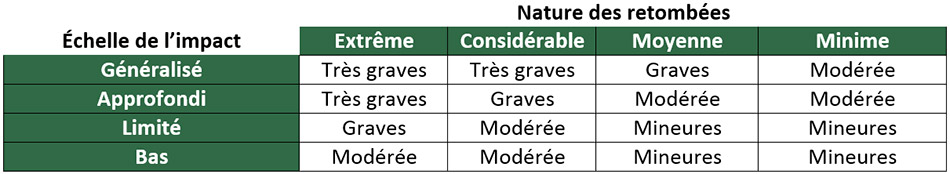

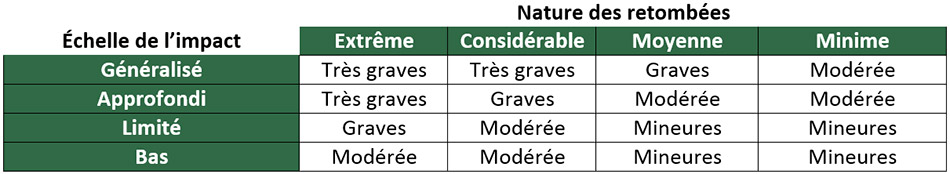

La figure 2 présente la fourchette de résultats possibles en fonction de la nature et de la portée de la controverse faisant l’objet de l’évaluation.

Figure 2 - Évaluation de la controverse

ii. Critères de sélection de MSCI ESG évaluant l’implication des entreprises dans certaines activités:

Toute société qui n’a pas de cote ESG est automatiquement inadmissible à l’inclusion dans l’indice.

De plus, toute entreprise qui exerce l’une des activités suivantes est exclue de l’indice :

- Tabac:

- Toutes les sociétés considérées comme « producteur » ou « concédant de licence ».

- Toutes les sociétés considérées comme « distributeur », « détaillant » ou « fournisseur » qui tirent 15 % ou plus de leurs revenus des produits du tabac.

- Toutes les entreprises considérées comme étant la « propriété d’un fabricant de tabac » ou « propriétaire d’un fabricant de tabac ».

- Armement controversé

Cette catégorie comprend les bombes à fragmentation, les mines antipersonnel, les armes à l’uranium appauvri ainsi que les armes chimiques et biologiques.- Les producteurs des principaux composants d’armes.

- Les sociétés ayant une participation de 20 % ou plus dans des entreprises produisant des armes ou des composants d’armes.

- Le pourcentage minimal passe à 50 % pour les sociétés du secteur financier détenant une participation dans une entreprise qui fabrique des armes controversées ou les principaux composants d’armes controversées.

- Les sociétés étant la propriété à 50 % ou plus d’entreprises impliquées dans la production d’armes ou de composants d’armes.

- Armes à feu civiles

Les producteurs et détaillants d’armes à feu civiles sont aussi exclus du bassin de sociétés pouvant faire partie de l’indice.

Méthodologie ESG

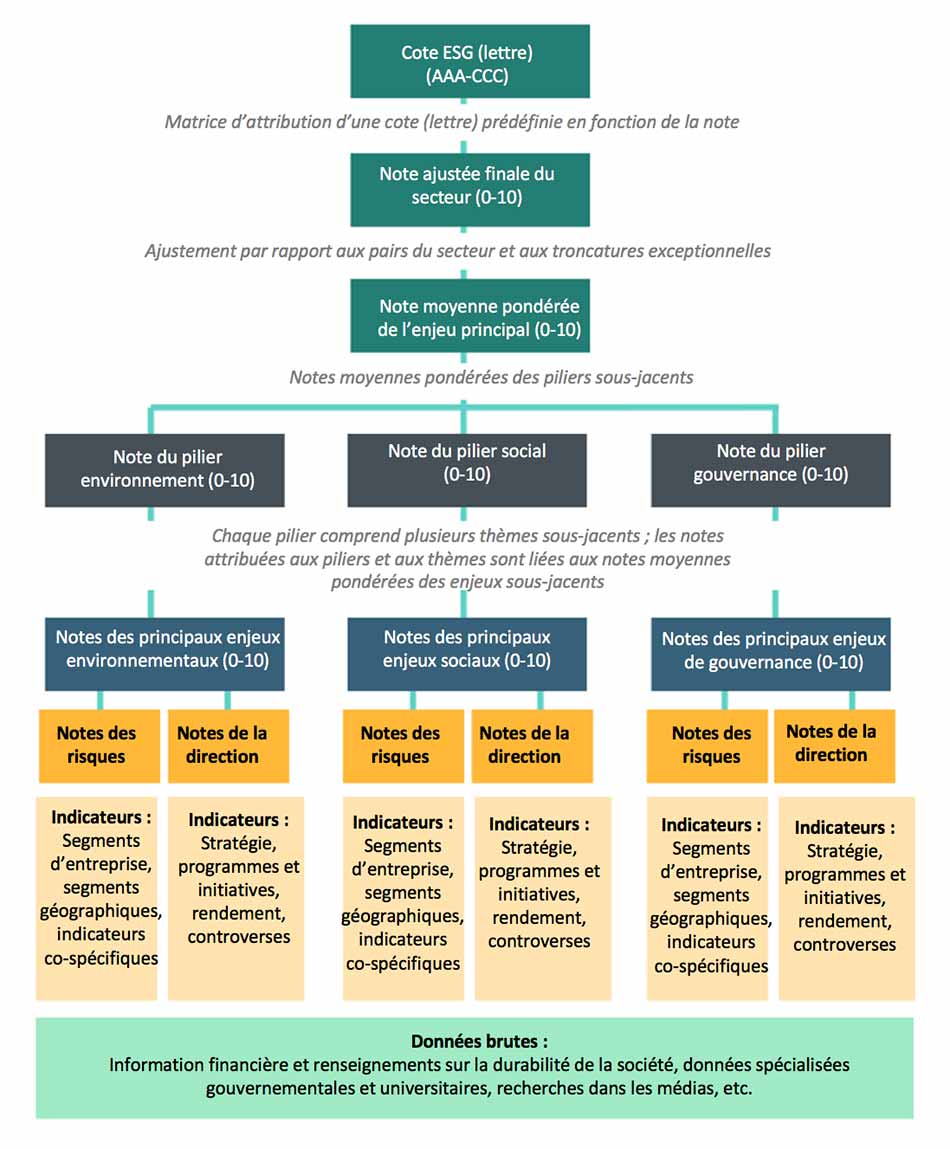

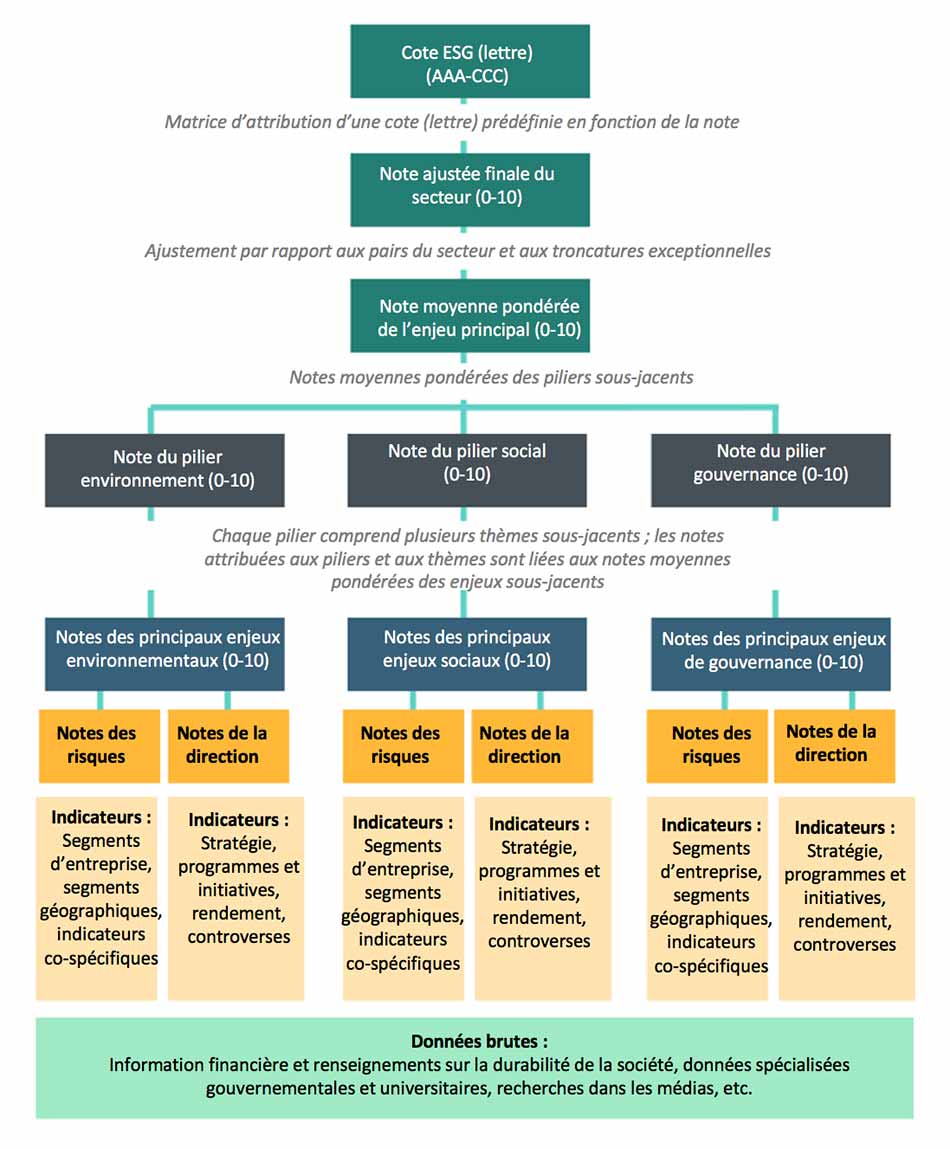

Une fois les exclusions indiquées ci-dessus appliquées, les entreprises restantes dans l’univers des placements sont évaluées en fonction de divers critères ESG. Les informations liées à ces critères sont recueillies par MSCI, au moyen de recherches internes et externes évaluant la manière dont les entreprises gèrent les risques liés à leurs activités de base par rapport à leurs pairs du secteur comparables. Après la prise en considération de la cote ESG d’une entreprise, l’étape finale consiste à lui attribuer une cote composée de lettres (AAA à CCC) reflétant un ensemble de cotes normalisées.

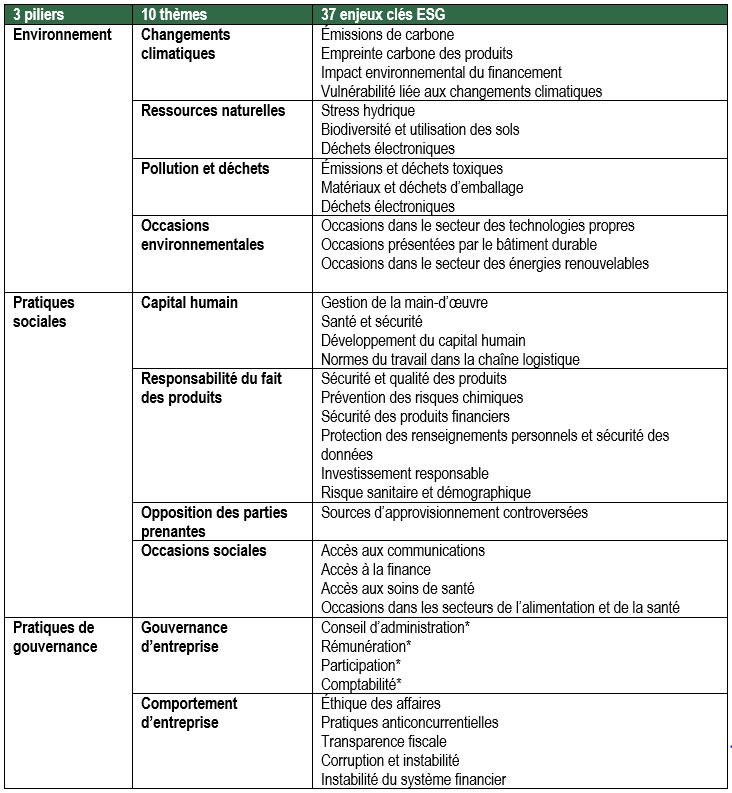

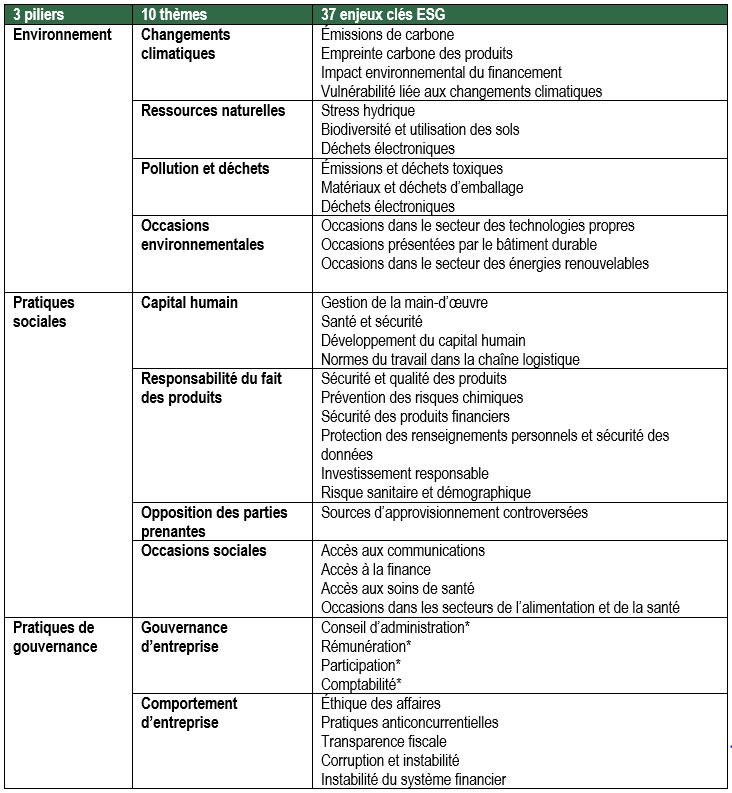

I. Principaux enjeux

La figure 3 dresse la liste des 37 enjeux importants ciblés par MSCI, ceux-ci étant divisés en 10 thèmes correspondant à un risque environnemental, social ou de gouvernance.

Figure 3 - Critères ESG et enjeux

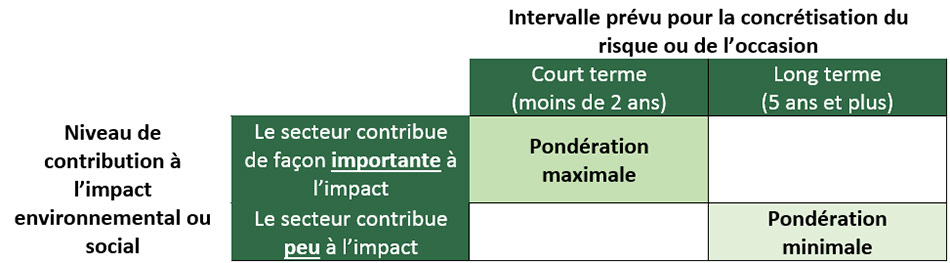

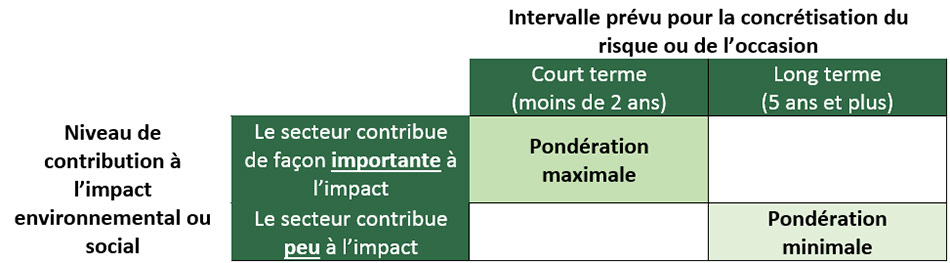

Les enjeux principaux sont élaborés pour des sous-segments particuliers au moyen d’un modèle quantitatif, puis appliqués aux entreprises visées. Les risques liés aux enjeux principaux sont établis d’après les effets externes globaux propres à chaque secteur, et en fonction de l’horizon temporel associé à chacun des risques. L’ensemble des enjeux principaux et de leur pondération fait l’objet d’une révision officielle à la fin de chaque année civile. La pondération d’un enjeu principal donné se situe habituellement entre 5 % et 30 %. Le choix des pondérations tient compte de la contribution d’un secteur à l’empreinte écologique ou sociale négative (ou positive), et des délais prévus par MSCI ESG Research pour la concrétisation des enjeux en question.

Figure 4 - Pondération des enjeux principaux en fonction du secteur

II. Évaluation des risques liés aux enjeux principaux

MSCI calcule le risque lié à chacun des enjeux principaux en procédant à un examen plus approfondi de chacune des composantes des activités commerciales de la société; des produits de base que cette dernière offre à l’emplacement de ses usines. L’exposition au risque est ensuite notée de 0 à 10: 0 correspond à un degré d’exposition nul et 10 à un degré d’exposition très élevé.

Le processus d’évaluation des risques de MSCI tient compte 1) de l’exposition d’une entreprise à un risque défini, et 2) des stratégies de gestion du risque employées par une entreprise.

MSCI évalue le risque en effectuant une analyse approfondie de chacune des entreprises. Cette analyse comprend une évaluation qualitative du produit de base et du secteur d’activité d’une entreprise, des divers endroits où elle exerce ses activités, des autres risques liés à la production ou à la distribution (p. ex., l’impartition de la production) et du type de revenus qu’elle touche (p. ex., une grande dépendance aux contrats d’État est un élément qui entre en compte dans la note attribuée à l’exposition au risque.) L’exposition au risque est notée sur une échelle de 0 à 10: 0 correspond à un degré d’exposition nul et 10 à un degré d’exposition très élevé pour une entreprise donnée.

Une analyse de la gestion du risque est ensuite effectuée pour évaluer les stratégies élaborées par l’entreprise pour gérer les risques définis. Chaque entreprise obtient une cote comprise entre 0 et 10: 0 indique qu’aucun effort en matière de gestion n’a été constaté, et 10 indique que de grands efforts ont été déployés en matière de gestion. Les notes obtenues pour l’exposition au risque et la gestion du risque sont ensuite combinées, de sorte qu’un plus grand niveau d’exposition exige la démonstration de plus grandes capacités de gestion du risque pour aboutir à la même cote globale liée aux enjeux principaux. Les cotes liées aux enjeux principaux sont aussi comprises entre 0 et 10; 0 étant très faible et 10 très bien. La figure 5 démontre où se situe la cote des enjeux principaux pour les ESG dans la méthodologie.

Figure 5 - Méthode de calcul du risque lié à un enjeu principal

III. Création de l’indice final

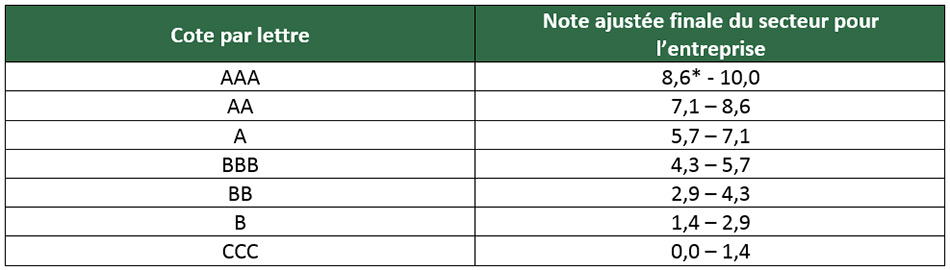

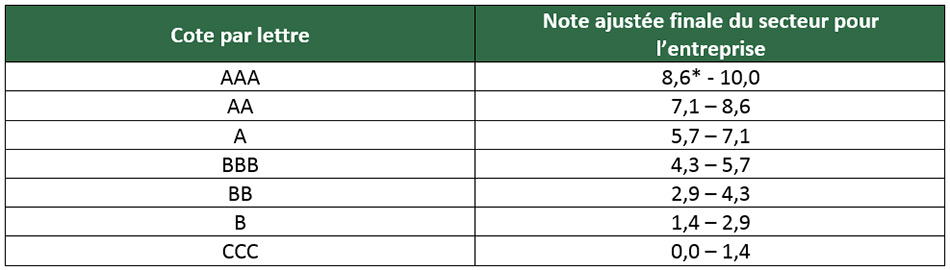

Les éléments qui composent chacun des indices de placement ESG sont optimisés au moyen d’un processus de normalisation recourant à l’attribution d’une cote composée de lettres, laquelle correspond à une cote rajustée en fonction du secteur de chaque entreprise, comme l’indique la figure 6.

Figure 6 - Légende des cotes composées de lettres correspondant aux cotes des entreprises rajustées en fonction du secteur

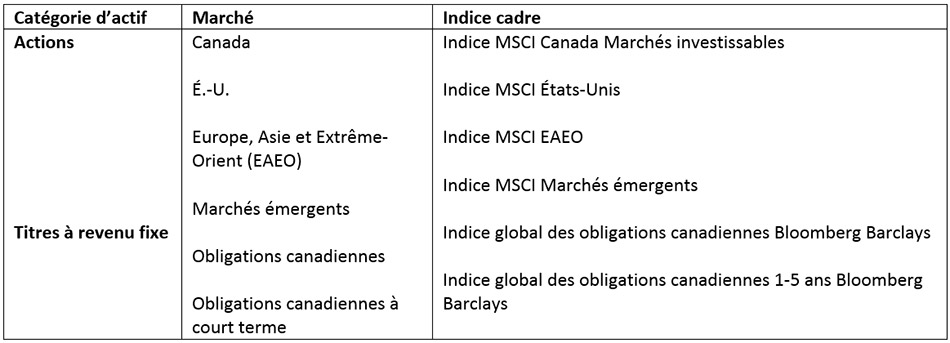

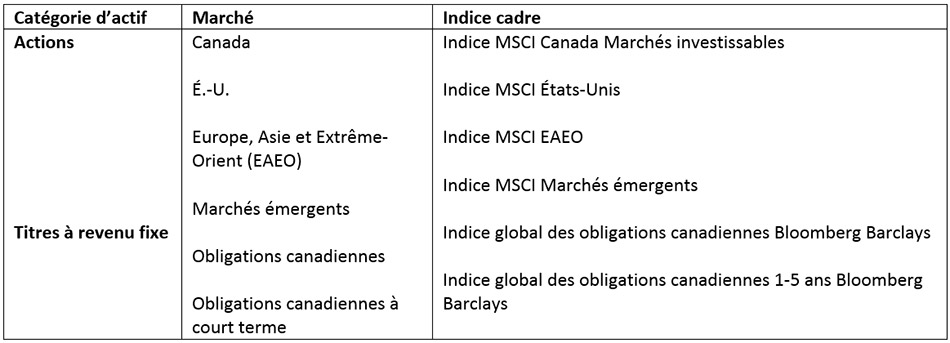

Limites d’optimisation de l’indice

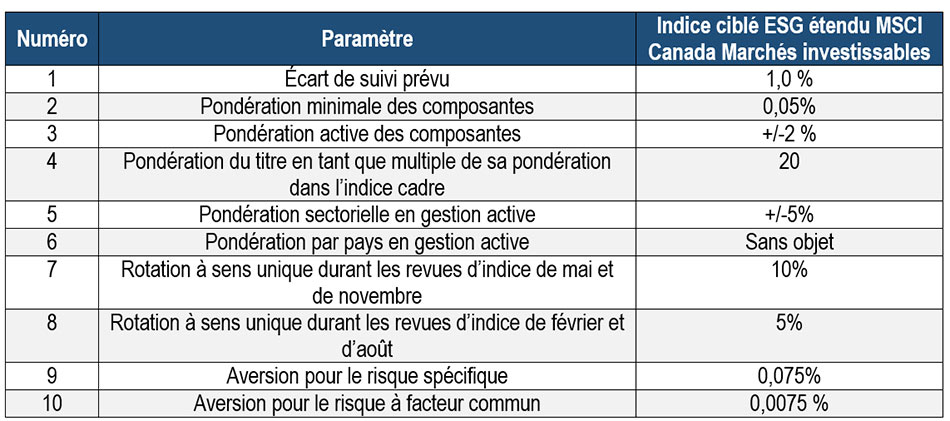

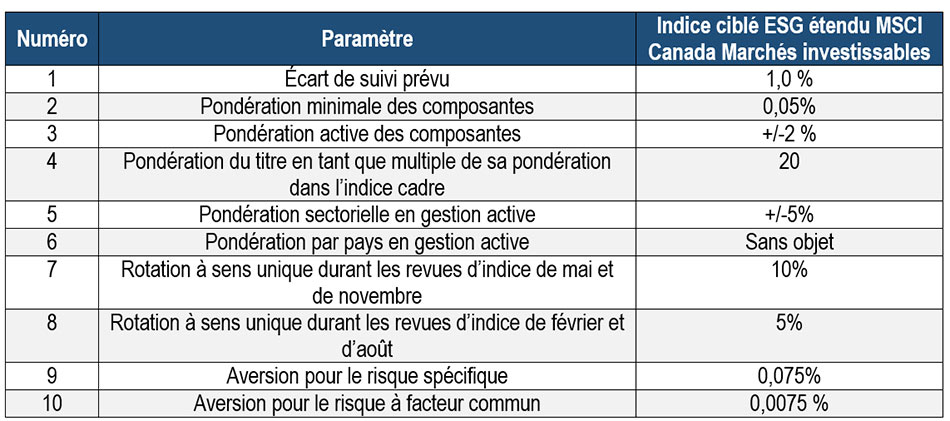

Lorsque l’indice cadre a été trouvé et que les exclusions ont été mises en œuvre, les sociétés qui composent l’indice ESG sont choisies de façon à ce seules celles qui obtiennent les meilleures notes ESG obtiennent une exposition maximale, en fonction du budget de risque. Plus précisément, l’indice ESG est conçu pour maximiser la participation dans les sociétés qui ont les notes ESG normalisées les plus élevées pour un écart de suivi donné, tout en préservant les caractéristiques de risque et de rendement semblables à celles de l’indice cadre. MSCI complète ce processus en recourant à l’« Open Optimizer »2 de Barra et au « Equity Model » de Barra2 de Barra et au « Equity Model » de Barra2. approprié. Ce processus tient compte des pondérations de l’indice cadre, des cotes ESG obtenues et des limites indiquées aux figures 7 et 8 pour établir la pondération la plus efficace pour les sociétés composant l’indice ESG.

Le processus d’optimisation de MSCI permet de choisir les sociétés qui feront partie de l’indice ESG en fonction de plusieurs critères. Il s’agit entre autres des cotes ESG, des autres limites restreignant la normalisation des cotes ESG, des limites indiquées aux figures 7 et 8, et de la pondération des sociétés formant l’indice cadre.

Figure 7 - Limites d’optimisation pour le marché boursier canadien

Figure 8 - Limites d’optimisation pour les marchés hors Canada